こんにちは、moruです。

2024年に入って、TOBがより活発に行われてきている傾向にあります。

そして今後も、企業のTOBやMBOは

活発化することが予想されます。

2024年2月6日、つい最近も、KDDIがローソンを

TOBして三菱商事と共同経営を行うことを発表しました。

ITmediaNEWSより引用:https://www.itmedia.co.jp/news/articles/2402/06/news192.html

このとき、仮にローソンの株を保有していたら株主はどうなるのか?

逆に、KDDIの株を保有していたら株主はどうなるのか?

- TOB、MBOってなに?

- TOBやMBOになった時どうしたらいいか?

これらについて解説していきますね。

そもそもTOBってなに?

TOBとは、株主の株を証券取引所を通さずに買うことです。

TOBには2種類あって、

相手の合意のもと行われる「友好的TOB」と、

相手の合意なしに一方的に行われる「敵対的TOB」に分けられます。

TOBの主な目的は3つある

よくあるTOBの目的としては、

- 他社を買収したい

- 自社の株価を上げたい

- 経営権を自社だけにしたい

といった3つの目的があります。

厳密には、相手企業の経営権の取得や子会社化のために行われます。

会社法という法律で、持ち株比率によって

以下の権利が定められているからです。

| 持ち株比率 | 保有権利 |

| 100% | すべて自分の意志で決定することができる(完全子会社化) |

| 66.7%以上 | 株主総会の特別決議(会社の合併、事業譲渡への承認など)を単独で成立させられる |

| 50.1%以上 | 株主総会の普通決議(取締役の選任、解任、配当の決定など)を単独で成立させられる |

| 33.4%以上 | 株主総会の特別決議を単独で阻止できる |

| 3%以上 | 株主総会への招集、会社の帳簿や経営資料の閲覧ができる |

| 1% | 株主総会における議案提出権 |

TOBの種類

TOBは以下の3種類に分かれます。

ひとつずつ見て行きましょう。

TOBの種類①:他社株買い(=買収)

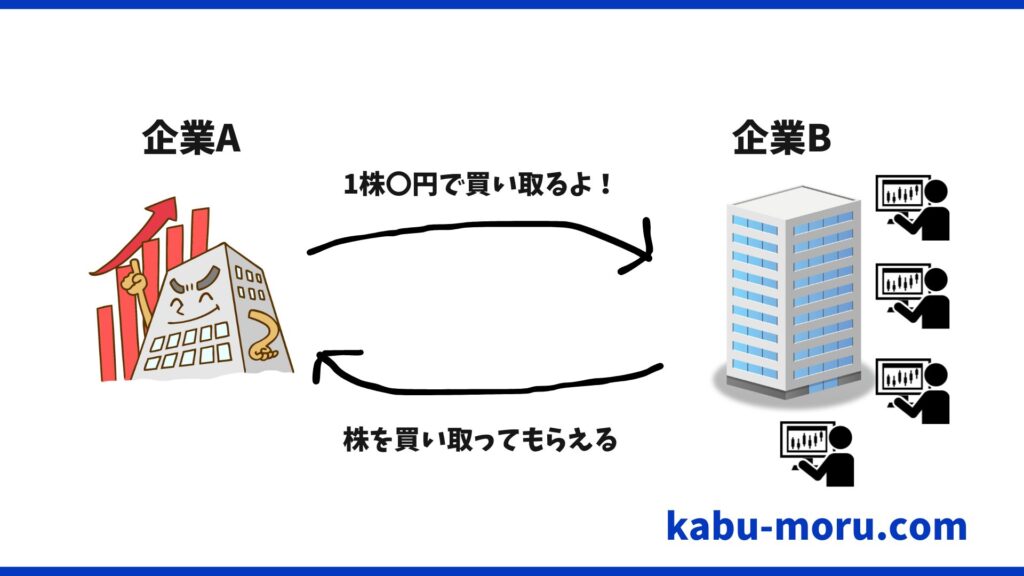

例えば、企業Aが企業Bを買収したいとなった際に、

企業Aが企業Bの株主の持っている株を1株〇円ですべて買い取ってくれます。

このとき、1株〇円のところは、

基本的には高い価格で設定されるので、

企業Bの株を持っている人は高く売ることができます。

- 企業Aからしたら、Bを買収できる

- 企業Bからしたら、企業Aの傘下に入れる旨みがある

- 企業Bの株を保有している人は必然的に利益が出るのでウハウハ♪

と、それぞれにWin-Winの関係が成り立ちます。

以下、実際の事例をみてみましょう

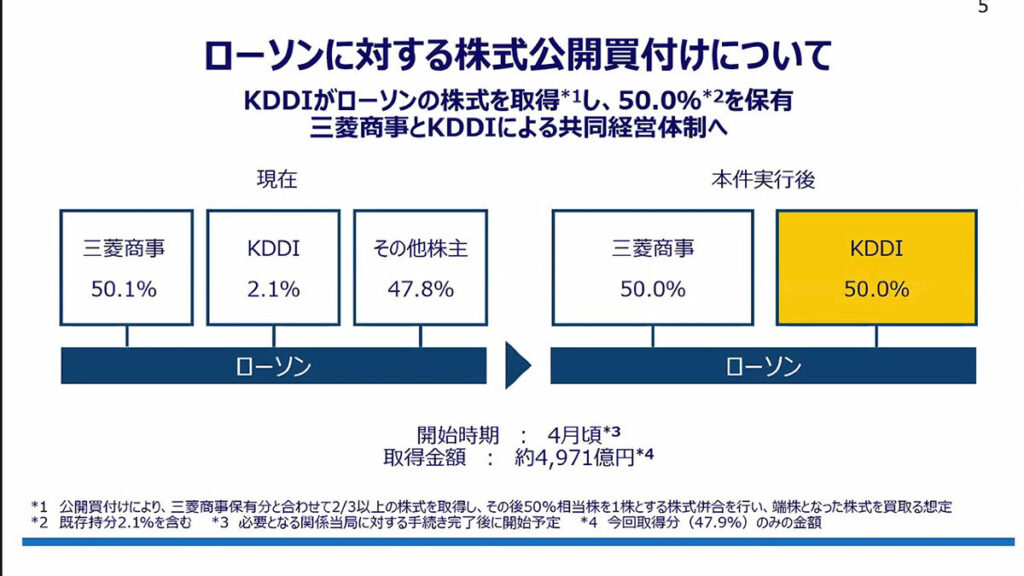

例)KDDIによるローソンへのTOB

2024年2月6日、

KDDIがローソンへTOBを実施することを発表しました。

もともとは三菱商事がローソンの株式を

50%保有していたのですが、

残りの50%をKDDIがTOBで買い取って、

共同経営していくとのことです。

このときのTOB価格は、1株=1万360円で、

2024年4月を目途に実施されるそうです。

この発表を受けて、ローソンの株価は

一気にTOB価格近辺まで上がっています。

(※2024年2月19日時点)

TOB価格は普通よりも上の価格で設定するので、

僕ら投資家からすれば確実に利益が出るので、

みんなこぞって買いに来ます。

TOB発表後はいつも一瞬でTOB価格まで上がるので

なかなか手にすることは難しいですが、

予め持っている人からすればウハウハですよね。

TOBの種類②:自社株買い

企業が自社の株価を上げたいという目的で、

自社株買いを実施することは多いです。

自社株買いはその名の通り、

市場に出回っている株をその企業自らが買取ることを言います。

企業が自ら大量の株を買うので、

その分、市場に出回る株の数が減りますから、

株価が上がりやすくなるという仕組みです。

企業がいったん自社株買いを実施すると、

その買った自社株は売却しにくいので、

株価の下支えになりやすいです。

自社株買いは、僕ら投資家としては嬉しい材料になりますね。

自社株買いの割合はその企業によって様々ですが、5%以上の自社株買いがあるとけっこうインパクトが強いと言われています

TOBの種類③:MBO(=経営陣買収)

MBOはTOBの一種で、

自社の株主の株式を経営陣がすべて買い取るというアクションです。

本来、上場企業の経営権は経営陣ではなく株主にあります。

つまり、株主から資金調達ができる代わりに、

その株主からの色んな要求を受けながらその都度

経営方針を決定していかなければなりません。

そうすると、なにかと意思決定を急ぎたい時に、

それらが円滑に進まないことも多く起こります。

そんな時、経営陣が自社の株主の株を

すべて買い取り、経営権を経営陣に戻します。

これを、MBOと言います。

MBOが行われるとその企業の経営権は

完全に経営陣に渡るため、

その後は上場企業ではなくなります。

経営の見直しや上場廃止を目的として

MBOが行われるケースがほとんどです。

例)スノーピークによるMBO

2024年2月20日、

キャンプ用品で人気のスノーピークが、

経営の大胆な構造改革のためにMBOを発表しました。

MBO価格は、1株=1250円とのこと。

この発表を受けて、スノーピークの株価は

MBO価格の1250円までストップ高をつけて上がっています。

スノーピークの株を予め買っていた人は

ウハウハ状態になります。

TOBやMBOで上場廃止になったらどうなる?

MBOの場合は確実に上場廃止になりますし、

TOBの場合も理由次第で上場廃止になります。

(上記のローソンがその例)

もし、TOBされる側の企業の株を持っていたり、

MBOされる企業の株を持っていた場合、

かなり大きく利益を得られる可能性が高いです。

一般的には、

- TOBされる側の企業の株価は一気にTOB価格まで上がる

- TOBする側の企業の株価は下がる傾向

- MBOになる企業の株価は一気にMBO価格まで上がる

という傾向があります。

ちなみに、上場廃止で利益が出るのは、

TOBやMBOの時のみです。

例えば、会社が経営難で上場廃止になる場合は

単に株価が0円近くなってしまって売買できなくなるので、利益は出ません。

TOBやMBOが起こったら株主はどうすればいいか?

持っている株がもしTOBされたり、

MBOになった場合にはどう対処すればいいか?

僕も一度だけ買った株がTOBされました。

一気に株価が急騰したので、

普通にTOB価格付近で売って利益確定しました。

基本的には、TOBが実施される前に

普通に利益確定してしまうのがいいでしょう。

SBI証券は手数料がゼロなので、

特にデメリットはありません。

強いて言うなら、

TOB価格よりも安値で売却することにはなるくらいです。

ちなみに、そのまま売らずに放置した場合でも、

TOBやMBO実施日になると強制決済されます。

これをスクイーズアウトと言います。

このとき、手数料は無料でかつTOB価格で

売却できるのですが、注意点もあります。

それは、

- 資金が返ってくるまでに数ヶ月かかる

- 確定申告しないといけなくなる

なので、

なるべくスクイーズアウトは避けたいところです。

今回のまとめ

TOBやMBOについて、

少し理解を深められましたでしょうか?

TOBもMBOも今後の株式市場では

年に数回はみることになりますから、

頭に入れておきましょう。

もし、持っている株がTOBされたり、

TOBすることになったら、

この記事を読んで思い出してみて下さい。

それではまた!

コメント