こんにちは、moruです。

投資をやらなきゃ・・と思いながらも、

なかなか重い腰が上がらない方は多いです。

特にNISAですよね。

NISAやらなきゃ!でもNISAよく分かんない・・

あとで調べよう!!・・・そして数ヶ月が過ぎる。

みたいなケースはよくありますね。

おそらく将来的に日本は投資が必須になります。

これについては大多数の人がなんとなく気づいていることでしょう。

今回は、投資を明らかに今から始めた方がいい理由についてお話します。

僕の意見や感情ではなく、あくまでも俯瞰的に、

投資を始めた方が良いその要素について知っておきましょう。

投資を今から始めるべき明確な8つの要素とは?

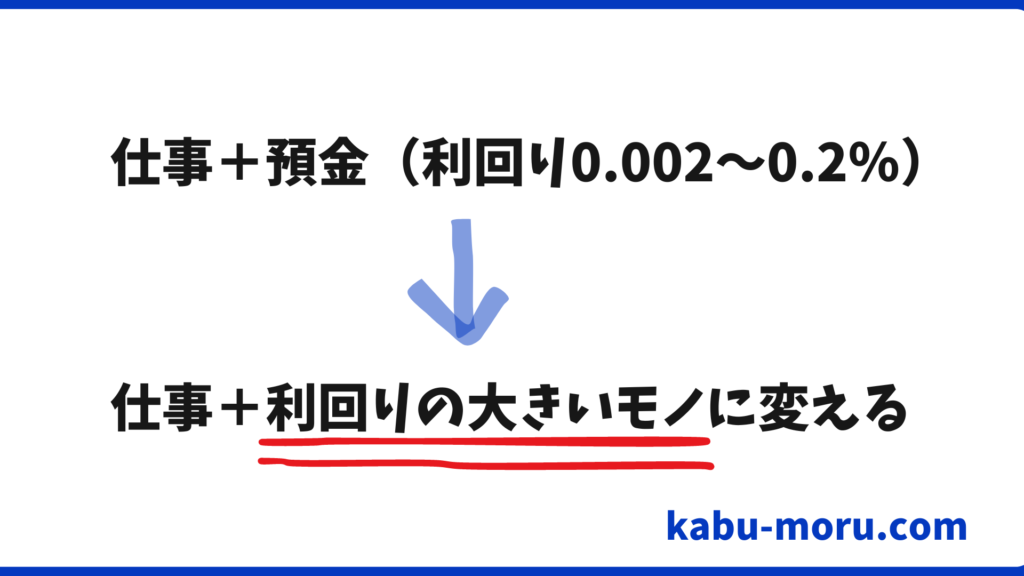

大前提として、消費脳ではなく投資脳が大事です。

つまり、利回りをいかに意識できるかがポイント。

ということです。

投資の種類については詳しくはこちらの記事で

話していますので参考にして下さい。

それでは、今から投資を始めるべき明確な要素を

一つずつ見て行きましょう。

①今後の日本のインフレ

1990年代から約30年続いたデフレが

ついに終焉を迎えようとしています。

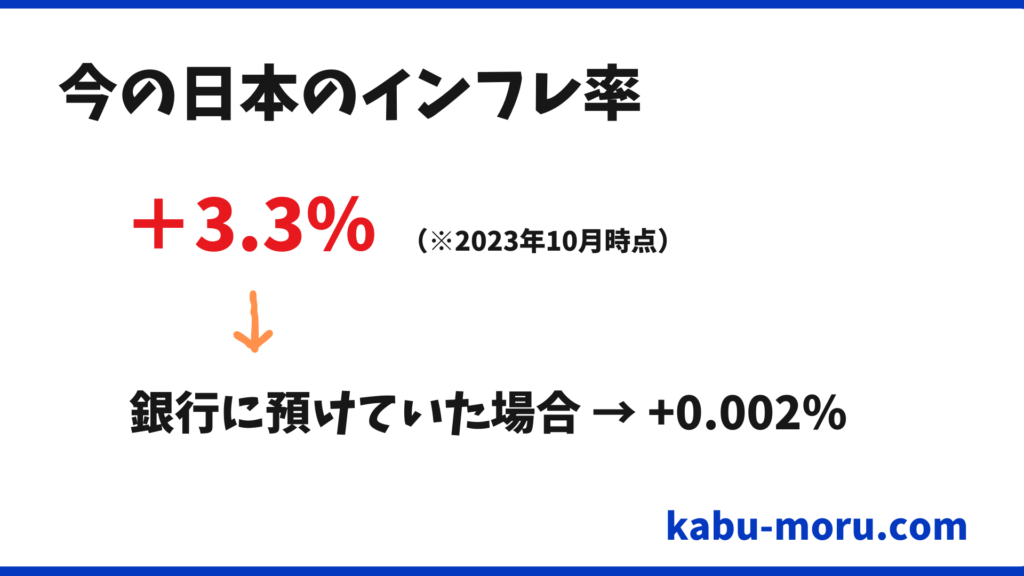

今の日本のインフレ率は+3.3%、

まずまずの値上がり具合ですね。

モノやサービスの値段が+3.3%上がっているなら、

少なくとも3.3%以上の利回りを出さないと

自分の資産は目減りしてしまうということです。

なので、銀行に預けていたらインフレの影響で

それだけで資金が実質的に減ってしまうんですよ。

スタバのコーヒーもだいぶ値上がりしましたし、

コンビニのおにぎりとか以前は1個105円とかでした

けど、今ではで170円とかしますからね。

それでも売れるから値下げにはならない。

今後も日本のインフレは継続します。

過去30年以上続いたデフレ時代は

まさに終焉を迎えようとしています。

国も「貯蓄から投資へ」ということで、

NISAやiDeCoなどでの投資を推奨していますが、

今後は一人一人が自分で投資をしなければいけない時代に突入したということでしょう。

②今後の日本の増税

税金については皆さんも知っての通り、

色々と上がって行ってます。

特に所得税や社会保障料の増額、医療費の増額など

も気になるでしょうけど、一番身近に感じるのは

消費税ではないでしょうか。

消費税は高齢者からも関係なく取れる税金なので、

国としてはかなり重宝されています。

今後、より高齢社会が進む中で、

消費税率を上げざるを得ないのは明らかです。

今は消費税10%ですが、先々に備えて、

今後上がるであろう+9%分は基本的に個々で補填するしかありません。

モノやサービスがインフレで値上げされ、

消費税も今後上げられるわけなので、

個々が意識的に自分の収入を増やす他ないですよね。

となれば、今から投資のスキルを身につけておくべきなのは明らかでしょう。

③経験値としての先行者利益

先ほどの①インフレ、②増税に加えて

今後の日本は人口減少&高齢社会になるので、

国民のほとんどが投資をせざるを得ない時代が来ます。

個人的には、20年~30年後にはそうなると思っています。

当たり前ですが、20年後に投資を始める人と、

今から投資経験を積み重ねた人では、

雲泥の差が出ることでしょう。

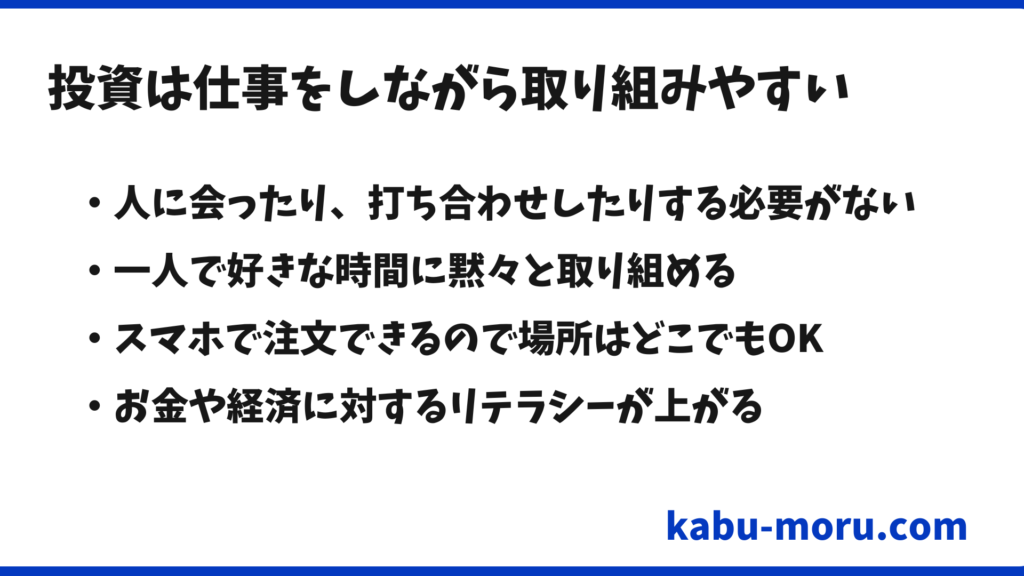

④仕事をしながら取り組みやすい

仕事をしながらサイドビジネスに取り組んだり、

アルバイトを併用する人も多いですが、

投資の場合は以下の利点があると言えます。

何か副業でビジネスをしたり

アルバイトを併用するよりも、

時間的、労働的な負担は少ないと言えます。

その代わり、投資は損失のリスクもあるので、

きちんと勉強したうえで取り組むことが大切です。

⑤法律的に優遇されている

株式投資は「報酬」ではなく、

株の売買による「差益」とみなされるので、

法律上、副業には該当しないそうです。

つまり、副業が禁止されている会社員の方や、

公務員の方でも取り組むことができます。

また、税金も優遇されています。

通常、所得税や事業税は累進課税なので、

住民税を入れてMax55%まで税率が上がりますが、

株は金融所得課税なので、20.315%一律です。

個人的には自身の経験上、

日本人が富裕層になろうと思うと、

起業して上場もしくはM&Aで売却益を得るか、

投資で増やすかの2択しかないと思っています。

その理由は、どちらも株の売却益になるので、

税金が20.315%一律だからです。

税率の差というのはそのくらい大きなことです。

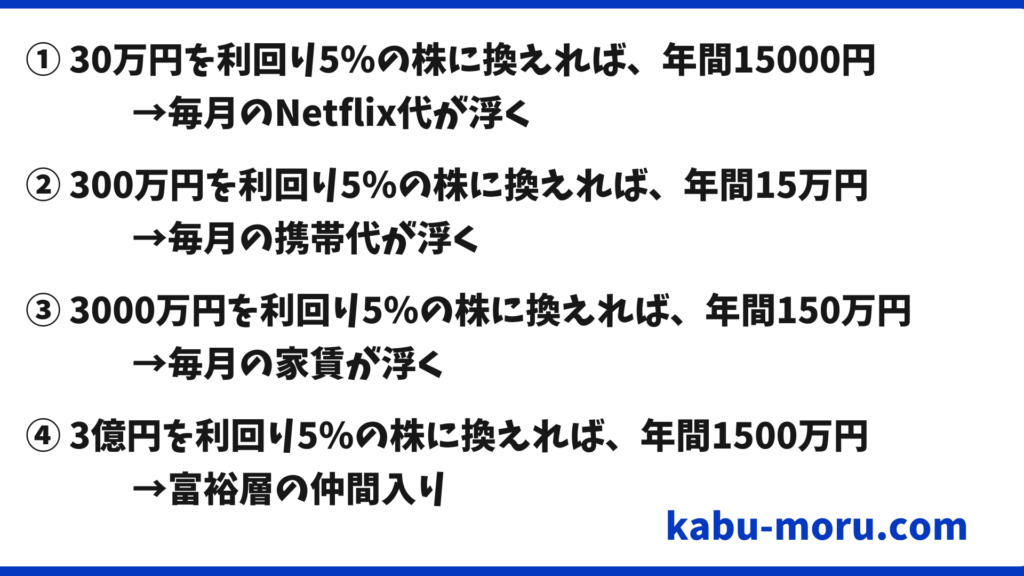

⑥配当所得の存在は大きい

株を買うことでその企業から配当金を得ることができます。

配当所得も税率は20.315%一律です。

例えば、配当所得が少しでも生活の足しになるのは

素直に有難いことだと言えますね。

このように株という資産を上手く活用できれば、

自身の生活を豊かにすることにも繋がります。

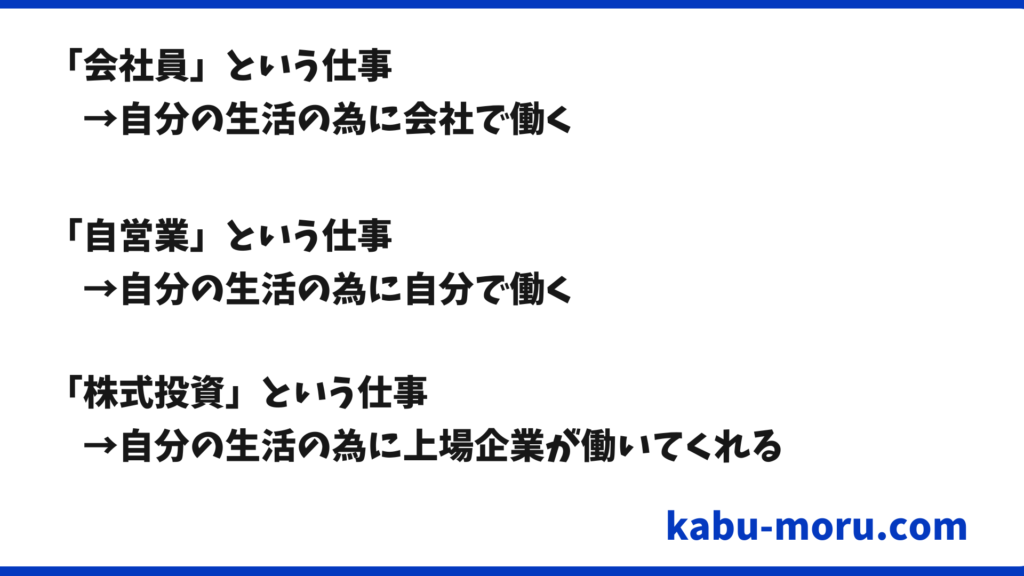

⑦株式投資という仕組みを持てることの強み

株を買うということは言い換えれば、

その企業の株主(=オーナー)になれるということです。

実際には証券口座で注文するだけなので

オーナー!!みたいな実感は湧きませんが、

仕組み的にはそういうことです。

これは普通に考えてすごいことでして、

以下の仕事の仕組みの違いを見れば一目瞭然でしょう。

少し極端な表現ですが、仕組み的にはこういうことです。

自分の為に上場企業が働いてくれる仕組みを持てるって、大きなアドバンテージだと思いませんか?

僕自身が株式投資に有難みを感じている要素の

一つがこれです。上場企業に感謝です。

⑧長期的な円安

為替を利用して資産運用するのも大切な手段です。

例えば、2011年に1ドル=80円だった時に、

仮に1000万円をドルに換えていたとすると、

12万5000ドルに交換できます。

それを、2023年11月現在は1ドル=150円なので、

このタイミングでドルを再び円に換えたなら、

12万5000ドル×150円=1875万円になります。

つまり、この12年間で+875万円の利益を得られたことになりますよね。

当時の僕はドル円?なにそれ?というレベルだったので、

日本が将来的に円安になることにも気づけませんでした。

これを踏まえた際に、おそらく今後どこかの

タイミングで円高に振れる時期が再来します。

その際に、円をドルに換えておくことで、

長い将来、円安が進行した際に武器になるよってことです。

今回のまとめ

いかがでしたでしょうか?

投資をまだやったことがない人は

漠然と偏見があるかもしれませんが、

投資をせざるを得ない時は着々と近づいているのは事実です。

偏見をいったん頭の片隅において、

投資の必要性や可能性を知って行くことで、

徐々に偏見はそぎ落とされて行くかと思います。

このブログで一歩ずつ学びを得ていただければ幸いです。

コメント